個人事業主の方や中小企業の方は、所有しているアパートやマンションなどの外壁塗装を行うことがあるでしょう。

しかし、建物の規模が大きなものになると、外壁塗装は思いのほか費用がかかります。

確定申告の際には外壁塗装工事を資本的支出として計上するか、修繕費として計上するかによって、申告方法や経費として扱える額も変わります。

この記事では、外壁塗装の減価償却の基本的な考え方、資本的支出と修繕費の判定方法など、ぜひ知っておきたい減価償却の制度についてご紹介いたします。

目次

1. 外壁塗装の種類による確定申告項目の違い

外壁塗装をする際に、事業用の建物は確定申告が必要になります。

確定申告をする際には、外壁塗装を「どのような目的で行うのか」ということによって申告項目が変わります。

ここでは、以下の二つの確定申告の項目についてご紹介します。

・耐久年数で経費を分割して計上する資本的支出

・経費を一気に計上する修繕費

それぞれの項目によって控除の方法が変わってくるので、外壁塗装の施工の際にはおさえておきたいポイントでもあります。

1-1. 資本的支出と見なされる場合

資本的支出は、外壁塗装の費用を資産として計上した場合に勘定科目が建物となり、その支払いを減価償却の扱いで数年かけて経費に計上していく確定申告の項目です。

資本的支出とみなされるのは、塗装の目的が、建物そのものの価値を高めるため・外壁のデザインを変えるため、といった場合です。

資本的支出とみなされる外壁塗装は以下の通りです。

| 目的 | 具体例 |

|---|---|

| 建物そのものの価値を高めるための塗装 | ・外壁をより美しい色にする。

・外壁を魅力的な色にする。 ・もとの外壁の塗料よりも良い塗料で塗装する ・外壁の一部にタイルを貼る。 |

| 外壁のデザインを変える塗装 | ・外壁を魅力的なデザインにする。

・外壁を豪華な外観にする。 |

| 建物の耐久性を高めるための塗装 | ・もとの外壁の塗料よりも耐久性の高い塗料で塗装する |

特に資本的支出に当たる場合は、経理において建物自体の価格を増額させるということが大きなポイントになりますので、このようなことを大体の目安にして判断すると良いです。

1-2. 修繕費と見なされる場合

修繕費は、外壁塗装の費用を一括で経費として計上する確定申告の項目です。

修繕費としてみなされるのは、塗装の目的が、建物の維持や回復のために修繕を行った等の場合です。

修繕費とみなされる外壁塗装は以下の通りです。

| 目的 | 具体例 |

|---|---|

| 雨水の侵入を防ぐため | 外壁のひび割れや剥がれなどを補修する。 |

| 建物の景観を保つため | 色が落ちてきた部分や傷のついた部分を補修する。 |

| 災害で損失してしまった部分を補修するため | 外壁のひび割れや剥がれなどを補修する。 |

特に修繕費にあたる場合は、通常の維持管理である、もしくは建物の現状の回復であるということが大きなポイントです。

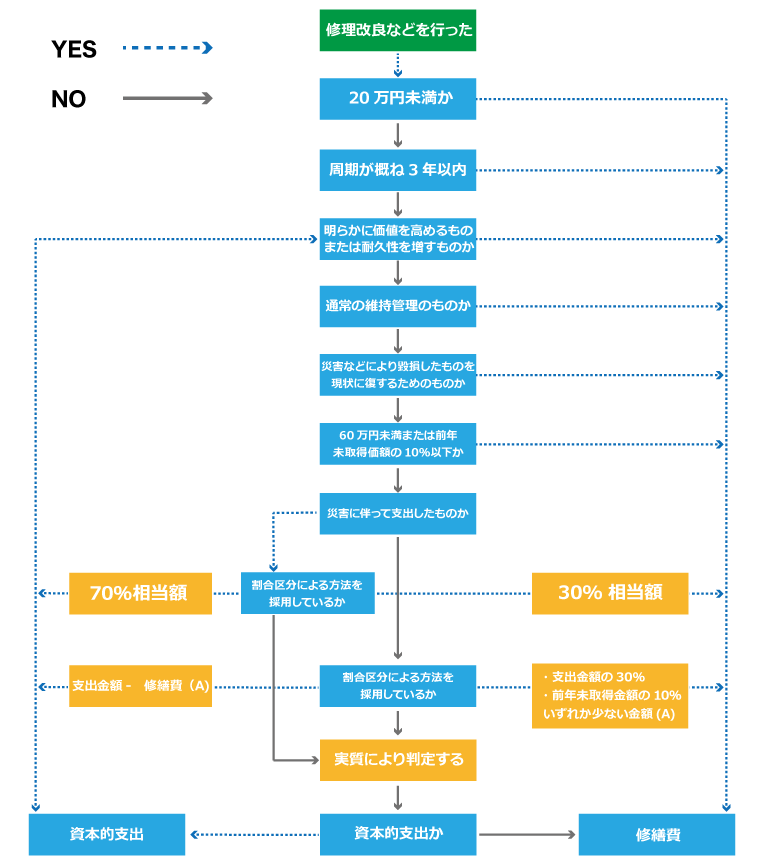

資本的支出か修繕費かということについては、こちらのフローチャートも参考にしてみてください。

1-3. メリットとデメリット

資本的支出として計上して、減価償却の扱いで経理の処理をするか、もしくは、修繕費として計上して、一括で経理を処理をするか、これらの確定申告の方法のそれぞれには、メリットとデメリットがあります。

ここでは、それぞれのメリットとデメリットについてご紹介します。

| 減価償却(資本的支出) | 修繕費 | |

|---|---|---|

| メリット | ・法人税上は経費を毎年計上する必要がなく、赤字の年は経費を計上する必要がない。(収入の変動が激しい場合に、後から柔軟に対応できるということでもあります)

・事業収益を調整することが可能なので、事業融資の審査に通りやすくなる。(事業融資の審査に通る可能性は、企業の業績が良い場合に高くなるので) ・マンションによる収益がある場合は、有効な節税になる。(一定の収益があるため、その収益から経費を支払うことができるので) |

・外壁塗装を施工した年度に経費をすべて計上する事ができる。

(一時的に節税ができる) |

| デメリット | ・年度ごとに計上できる経費の上限金額が決まっている。

・赤字の年に減価償却を持ち越した場合、金融機関から減価償却不足を指摘され、不足分を控除されて審査される場合があり、その場合は融資審査にプラスの効果は無い。 |

・収入がほとんどなかった場合に、銀行などからの追加融資を断られる可能性が高くなる。

(修繕費として一括で計上した年に収入がほとんどなかった場合、営業不振とみなされる可能性が高いため) |

基本的に、塗装の目的によって「資本的支出」か「修繕費」か、ということは決まりますが、その期の収入によってどちらの塗装を行うかという目安として、これらのことを頭の隅に置いておくといいかもしれません。

2. 外壁塗装の償却期間

減価償却として処理する場合に知っておきたいことの一つとして、「償却期間」があります。

「償却期間」とは、経費を計上していく年数のことです。

ここでは、外壁塗装における償却期間についてご紹介します。

2-1. 外壁塗装における、償却期間とは?

外壁塗装における償却期間については、原則は塗装する建物の耐用年数が適用されます。

2-2. 建物の耐用年数

外壁塗装の際に、「建物の耐用年数で償却していくことは理解したけど、そもそも耐用年数とはなんなのだろうか?」と疑問に思った方もいらっしゃるのではないでしょうか?

建物の耐用年数については、下記の表を参考にしてください。

建物の耐用年数

| 住宅・店舗(新築) | 耐用年数 |

|---|---|

| 鉄骨鉄筋コンクリート(SRC)

鉄筋コンクリート(RC) |

47年(住宅用)

50年(事務所用) |

| 金属造(骨格材の肉厚4㎜超) | 34年(住宅用)

38年(事務所用) |

| 金属造(骨格材の肉厚3㎜超4㎜以下) | 27年(住宅用)

30年(事務所用) |

| 木造モルタル | 20年(住宅用)

22年(事務所用) |

上記以外の建物の耐用年数が知りたいという方は、国税庁のホームページ(https://www.keisan.nta.go.jp/survey/publish/34255/faq/34311/faq_34354.php)

で調べることができますので、ぜひご活用ください。

3. 外壁塗装の減価償却の適用事例

減価償却の扱いで外壁塗装の費用を計上する上で、建物の構造上のことや、費用の計上の方法で悩むことがあるでしょう。

ここでは、そんな困ったときに参考にできる事例についてご紹介していきます。

3-1. 建物の一部が賃貸の場合

マンションなどの建物が多い中でよくあることですが、6階建ての建物で、1階が事務所でそれ以外の階は住居であるという場合があります。

そんな時、建物の耐用年数は事務所用か住宅用かということで変わってくるために、耐用年数はどのように考えたらいいのだろうかと考えることがあるでしょう。

それぞれの用途に分けて別々の耐用年数を適用するのではないかと思われる方もいらっしゃるかもしれませんが、実は1つの建物に適用できる耐用年数は1つなのです。(※例外を除く)

そこで、どのように建物の耐用年数を判断するのかというと、複数の用途に用いられている場合は、建物の主な用途における耐用年数を適応することになるのです。

6階建ての建物の1階が事務所、その他の部分が住宅という場合は、

・事務所(約17%)

・住宅(約83%)

のようになるので、主な用途は住宅用であると考えられます。

このことから、この建物の耐用年数は住宅用の耐用年数を適用することになります。

このような方法で、2つ以上の用途に用いられている建物の耐用年数を判断することができるのです。

しかし、1つの建物に適用できる耐用年数は1つということには例外があります。

それは、建物の一部を劇場として使用するために、特別な内部構造にしているというような場合です。

この場合は、劇場の部分のみ、用途が劇場の場合の耐用年数を適用することになります。

このような例外にあたるのではないかと思った場合には、お住いの地域の役所などで問い合わせてみるといいでしょう。

3-2. 新規事業のために購入した中古物件の外壁塗装の場合

新規事業を行うために、中古物件を購入し外壁塗装を行うということもあるでしょう。

このような場合、外壁をきれいにするためのものであるので、修繕費ではないかと考えるのではないでしょうか?

現状維持または機能回復の外壁塗装は、通常は修繕費として処理されるのですが、新規事業用に中古物件を購入した場合は、外壁塗装の費用は取得価額と見なされるために減価償却として処理することが可能なのです。

このように処理できるのは、所得税・法人税において、購入した減価償却資産の取得価額が

・当該資産の購入代価

・当該資産を事業の用に供するために直接要した費用

の合計額と規定されているためです。

このことは事業用の中古物件を購入する際には、ぜひ頭に入れておきたいことでもあります。

まとめ

外壁塗装は、どのような目的で塗装を行うのかを明確に決めることで、確定申告の方法も変わってきます。また、それぞれの方法によって経営状態に合わせた税金対策ができることにもなります。

一概にすべてのことが絶対とは言えないので、不明点などは税理士や工務店、役所の方と相談をしてみましょう。

外壁塗装の減価償却についての疑問点は少しでも解決されたでしょうか?お役に立てていれば幸いです。